CE Credits: 10 Federal Tax Law, 3 Federal Tax Updates, 2 Regulatory Ethics

This course gives an intermediate overview of taxable and nontaxable income, business income, depreciation, nonrefundable and refundable tax credits, and an in depth understanding of filing status and exemptions. The course covers adjustment to income, and the difference between standard and itemized deduction. This continuing education course is designed for those individuals who only need 10-hours of tax law, 2 hours ethics and 3-hours of updates.

At the end of this course, the student will be able to do the following:

- Explain who is a sole proprietor.

- Recall the different partnership types.

- Understand where to report wages and other compensation.

- Differentiate earned vs. unearned income.

- Identify the differences between accounting periods and accounting methods.

- Explain which deductions are limited to the 7.5% floor.

--------------------------------------------------------------

Créditos de Educación Continua (CE, por sus siglas en inglés): Ley de Impuesto Federal 10, Actualizaciones de Impuestos Federales 3, Ética regulatoria 2

Este curso básico ofrece una visión general del Formulario 1040. Los temas incluyen el estado de presentación, la deducción estándar y detallada, los ingresos, qué formulario usar, qué créditos califica el contribuyente y cómo determinar un dependiente calificado para el contribuyente. Otros temas tratados son las ganancias y pérdidas de capital, los ajustes a los ingresos y mucho más.

Al final de este curso, el estudiante podrá hacer lo siguiente:

- Comprender la importancia de salvaguardar los documentos del contribuyente.

- Darse cuenta de cuándo usar el Formulario 4868.

- Comprender las diferentes opciones de presentación electrónica.

- Comprenda cómo completar el Anexo 2 del Formulario 1040.

- Explique cómo un crédito no reembolsable afecta la responsabilidad fiscal del contribuyente.

- Explicar qué deducciones están limitadas al piso del 7.5%.

Click on a chapter title to view the content description

Haga clic en el título de un capítulo para ver la descripción del contenido

Part I: Due Diligence

This chapter will cover tax preparer due diligence and penalties. When the taxpayer files a return with refundable credits the tax preparer needs to complete an accurate tax return and complete Form 8867, which is attached to the taxpayer’s return.

--------------------------------------------------------------

Este capítulo cubrirá la diligencia debida y las sanciones del preparador de impuestos. Cuando el contribuyente presenta una declaración con créditos reembolsables, el preparador de impuestos debe completar una declaración de impuestos precisa y completar el Formulario 8867, que se adjunta a la declaración del contribuyente.

Parte II: Tax Law

Schedule C

This course encompasses how the sole proprietor reports income. Sole proprietorship is the most popular business structure. A sole proprietorship is indistinguishable from its owner, and all income earned is reported by the owner. Schedule C is the reporting tool for most sole proprietors. Covered in the course is line by line instruction to complete the Schedule C.

--------------------------------------------------------------

Este curso abarca cómo el propietario único informa los ingresos. La empresa unipersonal es la estructura empresarial más popular. Una empresa unipersonal es indistinguible de su propietario, y todos los ingresos obtenidos son reportados por el propietario. El Anexo C es la herramienta de informes para la mayoría de los propietarios únicos. Cubierto en el curso es la instrucción línea por línea para completar el Anexo C.

Schedule E

Rental income is any payment received for the use or occupation of real estate or personal property. The payment that is received is taxable to the taxpayer and is generally reported on Schedule E. Each Schedule E can report three properties. If the taxpayer has more than three properties, additional Schedule E’s would be used. Schedule E is not used to report personal income and expenses. The taxpayer should not use Schedule E to report renting personal property, that is not a business. To report other income, use Schedule 1, lines 8 – 24b.

--------------------------------------------------------------

Los ingresos por alquiler son cualquier pago recibido por el uso u ocupación de bienes inmuebles o bienes personales. El pago que se recibe está sujeto a impuestos para el contribuyente y generalmente se informa en el Anexo E. Cada Anexo E puede reportar tres propiedades. Si el contribuyente tiene más de tres propiedades, se utilizarían el Anexo E adicional. El Anexo E no se utiliza para informar ingresos y gastos personales. El contribuyente no debe usar el Anexo E para reportar el alquiler de bienes personales, que no es un negocio. Para reportar otros ingresos, use el Anexo 1, líneas 8 – 24b.

Schedule F

Income received from the operation of a farm or from rental income from a farm is taxable. Farmers determine their taxable income from farming and related activities by using Schedule F. Profit or loss from farm income is first reported on Schedule F and then “flows” to Form 1040, Schedule 1, line 6. This course covers basic farm income and expenses.

--------------------------------------------------------------

Los ingresos recibidos de la explotación de una explotación agrícola o de los ingresos por alquiler de una explotación están sujetos a impuestos. Los agricultores determinan sus ingresos imponibles de la agricultura y actividades relacionadas utilizando el Anexo F. Las ganancias o pérdidas de los ingresos agrícolas se informan primero en el Anexo F y luego "fluyen" al Formulario 1040, Anexo 1, línea 6. Este curso cubre los ingresos y gastos básicos de la granja.

Depreciation

This course will cover the different types of depreciation. Depreciation is an income tax deduction that allows a taxpayer to recover the cost or other basis of certain property. It is an annual allowance for wear and tear, deterioration, or obsolescence of the property. The depreciation period is also called the recovery period because the taxpayer is recovering the cost of their property. When claiming depreciation, remember it is "what is allowed or allowable".

--------------------------------------------------------------

La depreciación es una deducción anual que permite a los contribuyentes recuperar el costo u otra base de su propiedad comercial o de inversión durante un cierto número de años. La depreciación es una asignación por el desgaste, deterioro o inutilidad de una propiedad y comienza cuando un contribuyente pone una propiedad en servicio para su uso en una actividad o negocio. La propiedad deja de ser depreciable cuando el contribuyente ha recuperado completamente el costo de la propiedad u otra base o cuando esta ha sido retirada del servicio, lo que ocurra primero. La depreciación se informa en el Formulario 4562.

Part III: Tax Updates

This course covers the annual inflation adjustments of standard deductions, tax rates, and refundable and nonrefundable credits. This course will have information on how the pandemic has changed tax season and other important events. Learn the latest changes on the regulations regarding qualified business income (QBI) and changes. Changes to Form 1040 and the schedules will be discussed and so much more.

--------------------------------------------------------------

Este curso cubre los ajustes anuales por inflación de deducciones estándar, tasas impositivas y créditos reembolsables y no reembolsables. Este curso tendrá información sobre cómo la pandemia ha cambiado la temporada de impuestos y otros eventos importantes. Conozca los últimos cambios en los reglamentos respecto a los ingresos comerciales calificados (QBI) y los cambios. también, se discutirán los cambios al Formulario 1040, los anexos y mucho más.

end

|

Course Details |

Included in this course |

|

To earn certificate of completion: • Pass Final Exams with 70% (or better) |

• 3-Part eBook |

Self Study

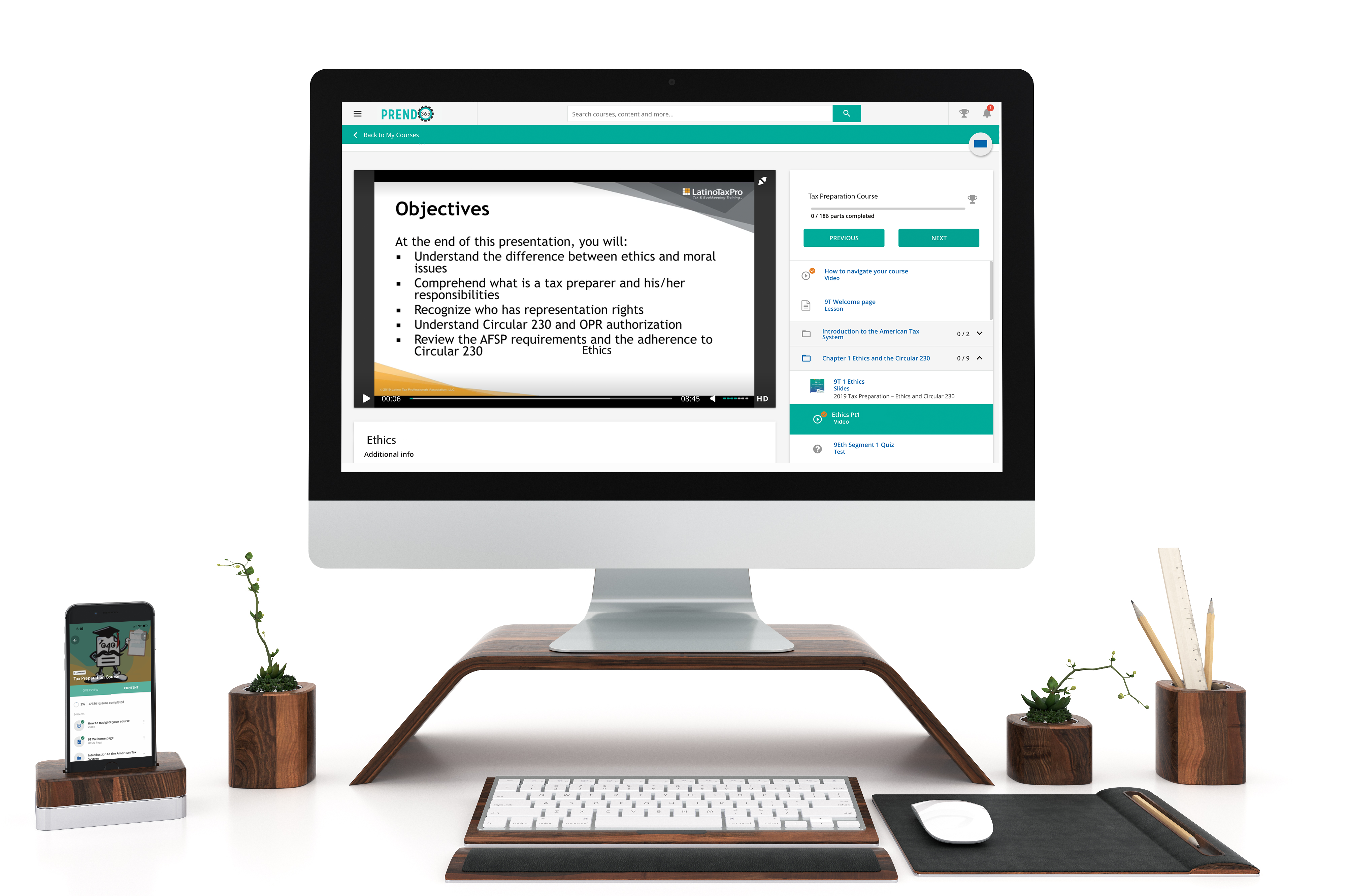

Learn at your own pace, read or watch the lessons, pass the exams.

Mobile Friendly

Learn on your phone, tablet, or computer.

Bilingual

All our courses are available in English y español.

Career Paths

No matter where you’re at in your career, we have courses for you.

Simple Learner Experiences

Prendo365 gives you access to your course anytime, anywhere, on desktop, tablet, or mobile device. You're able to easily navigate through your course and receive your certificate of completion.

Why choose us

Over 35+ years tax preparation experience

We know what tax preparers need to succeed in their office

7+ EA’s and tax preparers on staff

Our team does extensive research to ensure you receive the best education

Bilingual live support

Having technical issues? We're ready to help you get started and complete your course.